資金調達は開業の悩みNo.1

■ 記事作成日 2014/8/6 ■ 最終更新日 2017/12/6

昔から関西の一部地域では「カネがないのは首がないのと一緒」とまことしやかに言われますが、多くの開業希望医師にとっても、1番の懸念は開業資金そのものの調達についてで有るケースはめずらしくありません。

診療科目によっては1億円を超えるケースも珍しくない開業資金の調達方法に失敗すると、その後のクリニック(医院)経営に甚大なマイナス影響を及ぼします。

今回は、個人医院(クリニック)を開業するにあたっての資金調達方法について詳細を考えてみようと思います。当研究所所長の野村も、過去様々なクリニック開業の資金調達に携わってきた経緯がありますので、実際のリアルな開業資金調達現場の話が少々出来るかと思います。

今までの資金調達手法

平成19年に厚生労働省医政局より委託され、平成20年3月に中井生活経済研究所より発表された資料「医療施設経営安定化推進事業 医療機関における資金調達のための調査報告書」によると、従来型の「銀行をはじめとする金融機関や公的機関からの借入」に加えて、「有価証券を用いた資金調達手段」や、「それに類似した資金調達方法の適用と整備」が進んでいる(原文ママ)と指摘されています。

元々開業医家庭に生まれたために、新規開業のための土地家屋や設備投資費用が不要、もしくは軽微で済むケースや、資産家家庭や相続を背景に潤沢な開業資金を元々所有しているケースを除くと、従前からの開業における資金調達は

- 民間及び公的金融機関からの借入

- 親兄弟親類縁者からの借入

- 開業者周辺の知人や民間法人からの借入

- 開業者の個人貯蓄等による自己資金

に分類されてきたと言っていいでしょう。

上記をさらに大別すると「借金」か「自己資金」しか開業資金調達方法はなかったといえます。

稀なケースとして他者(社)からの事業投資として資金を調達したケースもなくはないですが、投資資金も結局は他人資本による借入と実態が大差ないケースがほとんどであり、(連帯保証などの制度は適用しないもののの)、実務レベル現場レベルとしては、借入としての資金調達手法の1つという扱いだったことは間違い無いです。

新たに注目されている(?)資金調達手法

引き続き、先ほどの資料「医療施設経営安定化推進事業 医療機関における資金調達のための調査報告書を参考にしてみますが、この資料では

- 医療機関債

- 社会医療法人債

- 基金(※所謂、「ファンド」と同義である)

- 資産の信用力に基づく調達法(不動産流動化、診療報酬債権流動化、定期借地権方式)

の4種が借入以外の新しい資金調達手法として紹介されています。それぞれ馴染みのない言葉でしょうから、個別に紹介していきましょう。個別紹介文は資料「医療施設経営安定化推進事業 医療機関における資金調達のための調査報告書における説明文章を引用します。

1.医療機関債

「医療機関債」とは、「『医療機関債』発行のガイドラインについて」(平成16年医政発第 1025003 号厚生労働省医政局長通知)に規定する医療機関債をいい、民法上の消費貸借として行う金銭の借入れに際し、金銭を借入れたことを証する目的で作成する証拠証券をいう。 医療機関債は、金融商品取引法(昭和23 年法律第25号)第2条に規定する有価証券には該当しない。

要は医療機関版の社債であり、証拠証券としての扱いで有価証券ではありません。社債と同じ仕組みである以上、償還時期がくればカネはキッチリと返さなければなりませんし、そもそも医療債発行者は「医療法人」に限られていますので、スタートアップの個人医院が活用することはできません。「3年以上の黒字など経営成績が堅実であるか」といった条件もつきます。

資金調達実務のほとんどを銀行が代替わりして行うので楽ちんですが、数千万円~10億円程度までの資金到達が可能ですが、実態は借金と全く変わりません(法的扱いも「金銭消費貸借契約」です)。

全く開業医向けの資金調達手法とはいえず、近年はガイドラインを無視した不埒な医療機関による医療債乱発でトラブルが発生するケースが報告されています(大阪府内の高齢女性に医療債を購入させ、計200万円をだまし取った事件が発生しています)。

2.社会医療法人債

「社会医療法人債」とは、医療法(昭和 23 年法律第 205 号)第 54 条の2第1項に規定する社会医療法人債をいい、同法第54 条の7において準用する会社法(平成17年法律第86号)の規定により社会医療法人が行う割当てにより発生する当該社会医療法人を債務者とする金銭債権であって、同法第 54条の3第1項各号に掲げる事項についての定めに従い償還されるものをいう。社会医療法人債は、金融商品取引法第2条に規定する有価証券に該当する。

対象が社会医療法人であるため、更に輪をかけて、個人開業医には向かない制度です。クリニック開業を目指す皆さんはほとんど考えておく必要ないでしょう。

数十億円の資金調達も可能と謳われていますが、結局は銀行、証券会社などの世話にならずに実務調達を行うことが難しく、しかも数十億円などという大金は、クリニック開業医には不要。ますます縁遠い存在の施策です。

3.基金(ファンド)

「基金」とは、医療法施行規則(昭和 23 年厚生省令第 50 号)第 30 条の 37 第1項に規定する基金をいい、社団である医療法人で持分の定めのないもの(医療法第 42条の2第1項に規定する社会医療法人、良質な医療を提供する体制の確立を図るための医療法等の一部を改正する法律(平成18年法律第 84 号)附則第8条に規定する特別医療法人及び租税特別措置法(昭和 32 年法律第 26 号)第 67条の2第1項に規定する特定の医療法人を除く。)に拠出された金銭その他の財産であって、当該社団医療法人が拠出者に対して同省令及び当該医療法人と当該拠出者との間の合意の定めるところに従い返還義務(金銭以外の財産については、拠出時の当該財産の価額に相当する金銭の返還義務)を負うものをいう。 基金は、金融商品取引法第2条に規定する有価証券には該当しない。

何言ってるかわかりませんよね?要は「基金=ファンド」と、ここではおおまかに考えて頂いて問題ないです。

開業する医院が、相当営利的に成功(個人医院としての成功レベルでなく、中規模以上の医療組織としての成功を意味します)する目算が建っており、投資家の資金投資対象として優秀な場合、要は、売上からそれなりのリターンを投資家に戻すことが出来ると算段立つ場合でしか成り立ちません。それもできるだけ短期間で。

しかしながら、調達資金の利用目的が自由であったり、資金拠出者の制限もないメリットがあります。実務上では、ファンドを利用した資金調達は現実的な手法といえるでしょう。

4.資産の流動化

「資産の流動化」とは、資産の保有者が資産の価値および資産の生み出すキャッシュフローを原資として行う資金調達をいう。

乱暴ににいえば、あなたの持っている財産(土地、診療報酬債権等)を担保にカネを借りるということとあまり変わらない資金調達手法です。そもそも、開業希望医師の方が今現在、まともな資産価値のあるもの(土地、診療報酬債権など)を持っていない徒手空拳の場合は全く意味を成さないわけでして。

更に、資産流動化法に基いて土地の資産流動化などを行った暁には、医院経営者はSPV(特定目的事業体)に不動産を売却する形をとります。最終的に自分自身が土地所有者(オーナー医師)から賃借人に転落します。事実上、借金にどんづまってもうどうしようもない土地持ち開業医が、借入金を一気に返済するために考え出したウルトラC(?)みたいなものかもしれません。

診療報酬債権は回収不能になる確率の低い、とても優良な債権であるのは間違いありませんが、そもそも開業前の医師が診療報酬債権を有しているわけもないですね。

これら4種の「新たな資金調達手法」を医療法人形態別に利用可否を調べると下記の表のようになります。こちらも同じく引用元は「医療施設経営安定化推進事業 医療機関における資金調達のための調査報告書です。

新しい資金調達法は現実的に活用可能なの?

ここまで紹介した新しいクリニック開業資金調達手法ですが、現実的に活用は可能なのでしょうか?あまりにも特殊な条件下での限定的な資金調達手法であるならば、現実的に多くの開業希望者が活用するには心もとない手法に過ぎません。

また、「新しい」と銘打ってはいるものの、実質は昔ながらの担保提供による借入とたいした違いがない(勿論、連帯保証人制度のような苛烈に債務者に不利な条件がないだけ良いといえば良いのですが)手法だったりするので、だったら面倒事が少ない(ように見える)借入で十分だよ、という印象を持つ医師がいるのも自然でしょう。

やはりというか、これらの新しい資金調達手法には非常に面倒くさい制約や条件がついています。この段階で開業希望医師の方の興味は遥か彼方にすっ飛んでいってしまうかもしれませんが、乗りかかった船なのでいくつかピックアップしてみましょう。

根拠法、ガイドライン等に基づかなければならない

医療機関債、社会医療法人債、基金(ファンド)による資金調達方法は、それぞれの根拠法やガイドラインにストレートに基づいた上で規制を受けることとなります。

複雑な根拠法やガイドラインを遵守した上での資金調達を行うには、結局外部のプロフェッショナルに頼る必要がでてくるため、資金調達コストがアップすることとなります。

類似法の範囲内に規制される

例えば、資産流動化・証券化等の資金調達方法は、金融取引法の規制範囲内で制約を受けることになります。更に、社会医療法人債については、独自の根拠法と金融商品取引法の双方の規制をうけることとなっています。

金融商品取引法は誰でも1度は耳にしたことが有る法律だとは思いますが、非常に厳しく運用されている法律であるため、該当法を根拠とする資金調達手法を取る際は、当然、監督官庁の厳しい目が光ることととなります。

具体的な実務上の制限

では一体どのような規制が実務上ではネックになるのでしょうか。同資料によると、医療機関債、社会医療法人債においては、利用対象者と資金使途とに制限があり、基金には利用対象者の制限が。医療機関債では資金の調達総額、資金提供者に一定の制限が生じるとされています。

また、資産流動化・証券化等においては制約はないものの、対象資産価値の範囲内でしか資金調達はできません。500万円の価値しか無い資産に対して、1000万円の資金調達はできないということです。また、資産流動化・証券化時に有価証券を発行する場合は、金融商品取引法の制限を受けます。

つまり、これらの新しい資金調達方法は、当事者(債権者と債務者)が同意さえすれば、いつでもいくらでも資金調達が可能な借入という手法とは大きく異なり、だれでもいつでも何円でも調達できる(可能性がある)という類のものではありません。

もっと現実的な問題

新しい資金調達方法についてのもっと現実的な問題として、一体誰がこの複雑(に見える)な新しい調達方法に対して100%の理解を示し、資金提供(投資)を行ってくれるのだろうか?どうやってどこからその資金提供先たる人物を見つけ出してくるのだろうか?という課題があります。

結局はコストをかけて第三者(多くは資金調達のプロフェッショナル、アレンジャー、金融機関等の専門担当者)の手を借りないと、現実的に資金の調達実行が難しいことは言うまでもありません。

ファンド位しか現実味のある方法はない?

全くの私見で恐縮なのですが、今回紹介した4種の「新たな」資金調達手法のうち、現実味のある手法としては「基金(=ファンド)」のみではないかと思っています。開業時の資金調達なら尚更です。

例えば医療機関債」の平成23年度実行件数はたった25件のみ、しかも、前述の不祥事により、どうも行政側の積極的だったし姿勢もかなり希薄化してしまったもようです(そもそもスタートアップ段階で医療債の発行はできませんが)。平成24年以降の医療債の発行は記録されておりません。

※医療機関債の年度別発行数(平成24年以降は発行なし)

医療ファンドの形成については、いくつかの医療コンサルティング会社を中心とした民間企業が組成の手助けをしており、これらのサービスを活用しながらスタートアップ時期の資金調達課題を乗り越えるという方法があります。

例えば、既に開業に成功した医師から投資を受けて、新たに開業を目指す医師へのファンド「ドクターズファンド」を組成したこちらの会社の例だと、下記のようなスキームで医療ファンドの組成を行っています。

ではこれら「新しい」資金調達手法が全くダメと言う場合はどうなるか。

言うまでもなく、従前型の「借入」もしくは「自己資金」による資金調達に頼るしか無いわけです。

現実的な資金調達とその準備

自己資金と親のスネは「神」である

最も好ましい開業資金準備方法は自己資金です。もちろん、自己資金だけでは開業資金を全て賄えないので、多くの医師が借入を行うこととなります。

これは私の経験則、主観から身も蓋もなく断言させて頂くのだが、プライドをかなぐり捨てようが、リアリストに徹して親兄弟親類縁者からカネを借りる方が、他人にカネを借りるよりもよっぽどいいと思います。。

遠くの親戚より近くの他人?

いやそれは100%間違いです。医師の開業資金調達(借入)においては、絶対に「近くの他人より遠くの親戚」です。ましてや、相続や単純な親からの援助などが受けられる場合は、遠慮なく資金援助を受けておくべきであると付け加えておきます。

格好をつけて「親の助けは借りたくない」という医師が時々いらっしゃいますが、大きな間違いを犯していると自覚するべきでしょう。立っている者は親でも使え、親のスネはかじられるだけかじったほうがいいです。

これは、これまでの医師開業現場とその後の経営、そして、他人に多大な借金をしてきた末の事業失敗現場までも目の当たりにしてきた後、苛烈徹底的な資金回収とその後のペンペン草も生えない様相で打ち捨てられた、哀れな敗者となった開業医を、私達が数多く知っているから言えることなのです。

カネの恨みは本当に恐ろしい。

そして他人である債権者はカネを返せない医師に容赦はしない。

その点、親兄弟親類縁者から借りたカネならば、万が一医療機関経営に失敗したとしても、一時の恥さえ偲んで平身低頭謝罪すればなんとかなるケースが圧倒的に多いからです。少なくとも生命までは取らたり、裏社会にうごめく人間の犯罪行為に止む無く加担させられたりする事例はまず無いです。

借入返済に困っても合法的に逃れる方法すらある

大多数の日本人の倫理観から言うと、「借金=恐ろしいもの」という図式が子供の頃から何度も刷り込まれてきたはずです。ところが事業経営の実務者から言えば、借金はさほど恐ろしいものではありません。何故ならば、いざとなったら借金はその殆どを帳消しすることができるからです。

この事実さえ知っておけば、なにも複雑で難しい「新しい資金調達手法」に頼らなくとも、従前型の借入による開業資金調達は恐れるに足りません。

え、自己破産をすれば借金から逃れられる?

そんなことをしても儲かって喜ぶのは弁護士だけです。自己破産などせずとも十分借金を劇的に圧縮、もしくは0に近い状態まで帳消しする方法は複数あります。医師に皆さんには馴染みがないかもしれませんが、一般の企業経営者の多くが普通に「いざとなったら」この手法をつかって、金融機関や公的機関の借金を当消ししている事実があります。

今回はその具体的方法について説明はいたしませんが(別回のコラムで取り上げる予定です)、世の中のカラクリさえ知ってしまえば、今まで抱えていた不安が解消されることに皆さんはお気づきになるでしょう。暗闇で進む先が見えないから恐怖を感じるのです。だったら、知識をつけて暗闇の先をライトで照らしてやればよいだけのことです。

「借入」の支援や実際の現場ついては一定の知識と経験が当方にもございます。それについてリアルな現場の話をおりまぜながら、別の回にて述べていこうと思います。

この記事を書いた人

医師キャリア研究のプロが先生のお悩み・質問にお答えします

ツイート

数ある医師転職支援会社への登録に迷ったら・・・

数ある医師転職支援会社への登録に迷ったら・・・

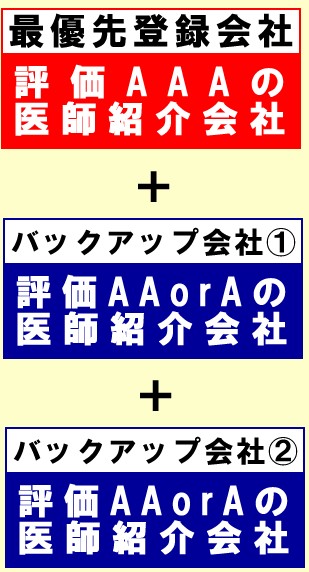

医師紹介会社は

医師紹介会社は 当サイトでは公平な医師紹介会社レビューを行うために、

当サイトでは公平な医師紹介会社レビューを行うために、